オペレーショナルリスク管理システムの概要

金融検査マニュアルによると、オペレーショナルリスクは、以下のように定義されています。

オペレーショナルリスクとは

金融機関の業務の過程、役職員の活動若しくはシステムが不適切であること又は外生的な事象により損失を被るリスク(自己資本比率の算定に含まれる分)及び金融機関自らが「オペレーショナルリスク」と定義したリスク(自己資本比率の算定に含まれない分)をいう。

具体的には、オペレーショナルリスクは、以下のように細分化でき、これ以外にも、戦略リスク、コンダクトリスク、人的リスク、規制・制度変更リスクなどがあります。

事務リスク

役職員が正確な事務を怠る、あるいは事故・不正等を起こすことにより、金融機関が損失を被るリスク。

システムリスク

コンピュータシステムのダウン又は誤作動等、システムの不備等に伴い損失を被るリスク、さらにコンピュータが不正に使用されることにより損失を被るリスク。

法務リスク

法令や契約等に反することや、不適切な契約を締結すること、その他の法的要因により金融機関が損失を被るリスク。

有形資産リスク

災害、犯罪、テロまたは、資産管理の瑕疵等の結果、有形資産(動産・不動産・設備・備品等)の毀損等により、金融機関が損失を被るリスク。

レピュテーショナルリスク

金融機関の営業活動に関連して現実に生じた各種のリスク事象、または虚偽の風説・悪意の中傷等の報道等により、結果的に金融機関の信用またはブランドが毀損し、金融機関が損失を被るリスク。

オペレーショナルリスクはバーゼル2から、新たな規制対象リスクとなり、自己資本比率の算定に含める必要があります。どのリスクを管理対象とするかは各金融機関で定める必要がありますが、通常、自己資本比率算定上のリスク計量化対象にレピュテーショナルリスクや戦略リスク等は含まれません。

オペレーショナルリスクの計量には以下の3種類があるため、各金融機関の規模・特性に応じて、どの手法を選択するか決定する必要があります。

標準的手法(基礎的手法)(BIA)

粗利益に15%を乗じて得た額の直近3年間の平均値。

標準的手法(粗利益配分手法)(TSA)

8つのビジネス・ラインごとの粗利益に、各ラインに対応する掛け目を乗じて得た額の合計の直近3年間の平均値。

先進的計測手法(AMA)

銀行の内部モデルを使用して計測される予想損失額(信頼区間:片側99.9%、期間:1年)

現状、標準的手法(BIA、TSA)を採用している金融機関が多いようですが、主要行等を中心に先進的計測手法の採用が広がりつつあります。

オペレーショナルリスクに関する動向

2016年7月現在、バーゼル銀行監督委員会が、リーマンショック等の金融危機の反省を踏まえて、各リスク量の計測手法について大幅な見直しを進めています。

オペレーショナルリスクについては、先進的計測手法(AMA)を廃止し、基礎的手法(BIA)や粗利益配分手法(TSA)を、新しい標準的手法へ移行することが提案されています。

2016年末までに見直し作業が完了し、その後、移行期間を設けて数年単位で適用が進められていくことになります。バーゼル委員会の最新動向等については、今後注意深く見極めていく必要があります。

*これ以降の解説記事には、バーゼル委員会の最新動向は考慮していません。

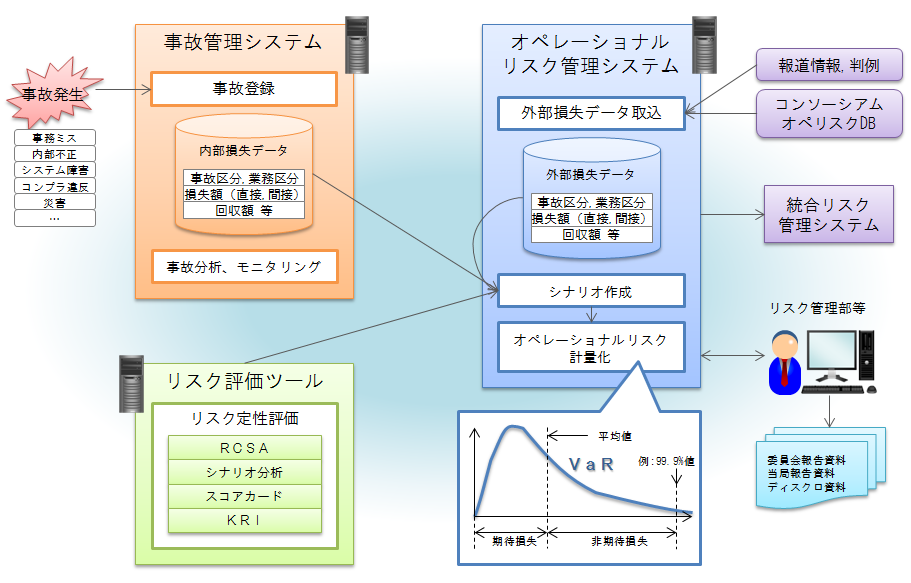

オペレーショナルリスク管理システムの概要図

以下に、先進的手法を採用した場合のオペレーショナルリスク管理システムの概要図を示します。

オペレーショナルリスク管理システムの機能概要

先進的手法を採用して、オペレーショナルリスクを計量する場合、複数のシステム・機能を組み合わせる必要があります。

(1) 事故管理システム

金融機関内部で発生した事務ミス、不正事案、システム障害、あるいは災害や犯罪による被害等のインシデントを登録・管理するシステムです。インシデントの内容を登録するとともに、発生日時、所管部署、発生業務・プロセス、発生原因、損失額等を登録し、定期的に分析を行います。

これらのインシデント情報は「悪い情報」であり、現場から正確な情報が上がってこないことも考えられることから、インシデント情報を正確に収集するための態勢作りも求められます。

(2) リスク評価ツール

リスク事象については、定性的なリスク評価を行い、各リスクの影響度、発生頻度、コントロールの実施状況等を評価する必要があります。

具体的には、各業務・プロセスを所管する部署が、各業務・プロセスに関するリスク事象の類型化とシナリオ作成を行い、RCSA(Risk Control Self-Assessment)等のツールを用いて、リスク評価を行います。

(3) オペレーショナルリスク管理システム

金融機関内部の事故情報、リスクシナリオ、及び外部からの損失データを組み合わせて、オペレーショナルリスクの計量を行います。計量手法としては、他のリスクと同様に、モンテカルロ法等によるVaRが使用されます。

オペレーショナルリスクは幅広く、かつ発生確率は低いが発生時の影響度が大きいインシデントもあることから、一金融機関では十分な情報が蓄積できません。このため、各金融機関とも報道や判例等から幅広く情報を収集しているほか、複数の金融機関が協力してコンソーシアムを立ち上げ、収集データを相互活用する動きがあります。

製品・サービス一覧

オペレーショナルリスク管理システムの製品・サービス一覧は、以下のページを参照ください。

参考文献

参考文献一覧

参考文献一覧

- 統合リスク管理研究会(2002)『銀行員のための統合リスク管理入門』金融財政事情研究会 157pp

- 金融情報システムセンター(2015)『金融情報システム白書〈平成27年版〉』財経詳報社 417pp

- 日本銀行金融機構局 金融高度化センター 企画役 碓井 茂樹(2012)「オペレーショナルリスク管理の現状と高度化の方向性」『金融情報システム』No.320(平成24年春号) pp.210-223. 金融情報システムセンター

- 調査部(2010)「オペレーショナル・リスク管理の高度化と金融機関の取組みについて」『金融情報システム』No.308(平成22年春号) pp.96-115. 金融情報システムセンター

- 調査部(2007)「オペレーショナル・リスク管理における損失データベース・コンソーシアムの動向」『金融情報システム』No.293(平成19年秋号) pp.158-177. 金融情報システムセンター

- 調査部(2006)「オペレーショナル・リスク管理におけるKRIの活用」『金融情報システム』No.284(平成18年夏号) pp.160-173. 金融情報システムセンター

- 調査部(2013)「金融機関におけるリスク管理に関するアンケート調査結果~リスク管理態勢高度化への取組み状況~」『金融情報システム』No.325(平成25年冬号) pp.48-103. 金融情報システムセンター

- 金融庁(2015)「オペレーショナル・リスク管理態勢の確認検査用チェックリスト」<http://www.fsa.go.jp/manual/manualj/manual_yokin/18.pdf>(2015/10/26 アクセス)

- 日本銀行 金融機構局 金融高度化センター 企画役 碓井茂樹(2015)「オペレーショナルリスク管理態勢の整備」<https://www.boj.or.jp/announcements/release_2015/data/rel150929a11.pdf>(2015/10/22 アクセス)

- 日本銀行 金融機構局 金融高度化センター 企画役 碓井茂樹(2015)「金融機関のリスクガバナンス」<https://www.boj.or.jp/announcements/release_2015/data/rel150331a1.pdf>(2015/10/22 アクセス)

- 三菱UFJフィナンシャル・グループ(2012)「MUFGのリスク管理」<http://www.mufg.jp/ir/presentation/backnumber/pdf/slides120125.pdf>(2015/10/23 アクセス)

finAsol FinTech・金融IT総合情報サイト

finAsol FinTech・金融IT総合情報サイト