FinTechの分類

FinTechは、金融サービスの様々な領域に進出しています。FinTech企業の分類として、複数の分類方法が提案されていますが、2016年時点で未だ定まったものはありません。

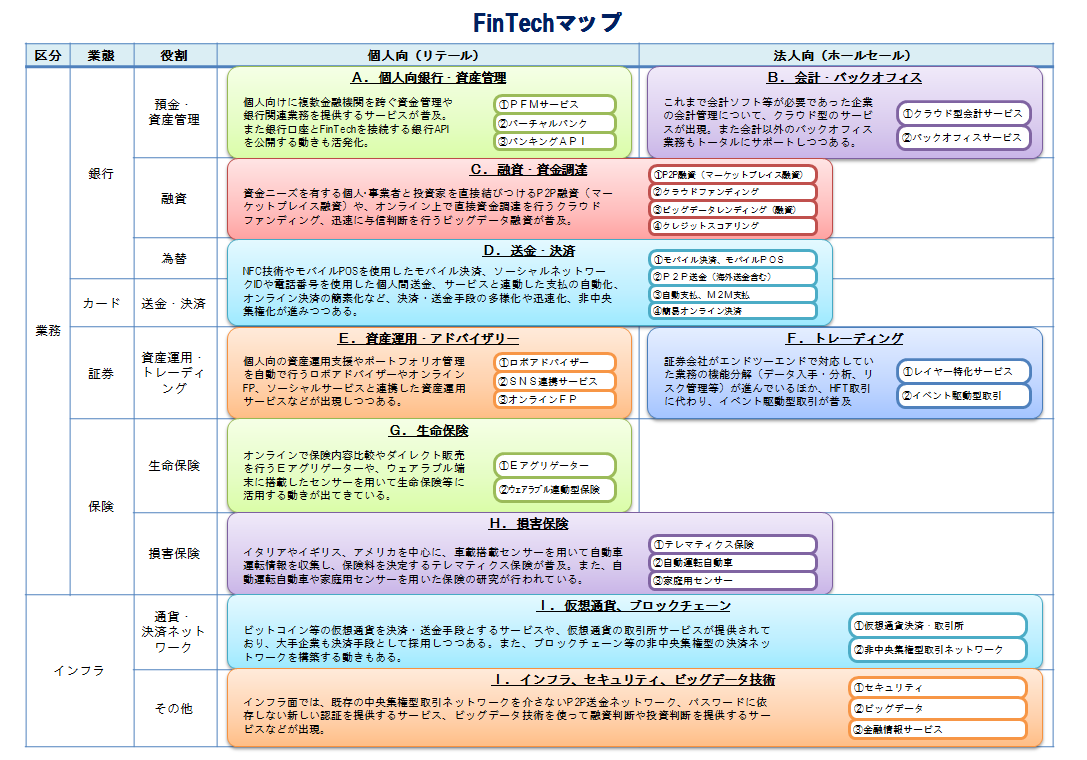

当サイトでは、各FinTech企業のビジネスが既存金融業界のどの業界をターゲットとしたものかという観点と、顧客の規模(個人顧客か法人顧客か)という観点から、FinTech企業を10個のカテゴリに分類してみました。

各カテゴリの概要と動向

上記で分類した10カテゴリの概要と、各カテゴリにおける動向について簡単に説明します。

(1) 個人向銀行・資産管理

個人向けに、複数金融機関を跨ぐ資金を一元的に管理できるサービス(PFMサービス)や、デビットカード発行等の銀行関連業務を提供するバーチャルバンク(銀行代理業)、銀行とFinTechを接続する銀行APIを提供するサービスなどが出現しています。

(2) 会計・バックオフィス

これまで専用の会計ソフトが必要であった企業の会計管理について、クラウド型のサービスが普及し始めています。また会計以外でも、人事給与、経費精算など企業のバックオフィス業務をトータルにサポートするサービスも出現しています。

(3) 融資・資金調達

資金ニーズを有する個人・事業者と投資家を直接結びつけるP2P融資(マーケットプレイス融資)や、オンライン上で直接資金調達を行うクラウドファンディング(スタートアップ型、プロジェクト型、ソーシャル型)、取引データを使って迅速に与信判断を行うビッグデータ融資などが出現しています。これらの新しい融資・資金調達方法を総括して、「オルタネイティブ融資」と呼ぶ場合もあります。

(4) 送金・決済

NFC技術やモバイルPOSを使用したモバイル決済、ソーシャルネットワークID等を使用した個人間送金、サービスと連動した決済・支払の自動化、オンライン決済の簡素化など、決済・送金手段の多様化や迅速化、簡素化、非中央集権化が進みつつあります。

(5) 資産運用・アドバイザリー

ビッグデータ技術を活用して個人向の資産運用支援やポートフォリオ管理を自動で行うロボアドバイザーのほか、オンライン上でファイナンシャルプラン立案を支援するオンラインFP、ソーシャルサービスと連携した資産運用サービスなどが出現しています。

(6) 証券取引

これまで各金融機関がフルラインナップで対応していた業務(データ入手・分析、リスク管理等)のアンバンドリング化(機能分解)やアウトソーシング化が進んでいるほか、HFT取引の代わりにイベント駆動型取引が普及しています。

(7) 生命保険

オンラインで保険比較やダイレクト販売を行うEアグリゲーターが普及しているほか、ウェアラブル端末に搭載されたセンサーを生命保険等に活用するサービスが出現しつつあります。

(8) 損害保険

車載搭載センサーを用いて自動車運転情報を収集し保険料を決定するテレマティクス保険が普及しつつあります。また、自動運転車や家庭用センサーの研究が行われており、今後、損害保険業界に大きな影響を及ぼす可能性があります。

(9) 仮想通貨・ブロックチェーン

ビットコイン等の仮想通貨による決済・送金サービスや取引所サービスが出現しており、大手企業も決済手段として採用する動きがあります。また、ビットコインの基盤技術であるブロックチェーン技術を、非中央集権型の決済ネットワークに活用する動きが活発になっています。

(10) インフラストラクチャ

インフラ面では、既存の中央集権型取引ネットワークを介さないP2P送金ネットワーク、銀行取引等においてパスワードに依存しない認証を提供するサービス、ビッグデータ技術を使って融資判断や投資判断を提供するサービスなどが出現しています。

finAsol FinTech・金融IT総合情報サイト

finAsol FinTech・金融IT総合情報サイト